احمد موسى جياد

تناولت في مساهمتي السابقة تأثير انهيار اسعار النفط على العراق وبينت بانه ستنخفض عوائد العراق من صادرات النفط للتسعة أشهر المتبقية من هذا العام بنسبة 44.4% في حالة انخفاض اسعار نفط برنت الى 30 دولار وبنسبة 87% اذا انخفضت الاسعار الى 10 دولار وضمن افتراض امكانية العراق من تحقيق اقصى معدلات انتاج النفط، وذلك بالمقارنة مع العوائد المحتسبة على اساس اسعار التصدير الفعلية لشركة سومو لشهر شباط الماضي. وقد تقدمت ببعض المقترحات لمواجهة الموقف مع التركيز على الامد القصير وبالتحديد خلال هذا العام.

وقد اشرت الى التزامن غير المسبوق، على المستوى الدولي، بين انتشار الوباء (الذي اعطى اولوية لمتطلبات الامن البيولوجي) وفائض العرض و”توقف” الطلب (والتي اصبحت ما يمكن ان يطلق عليهما الان الصدمة المزدوجة) وتضخم المخزونات النفطية؛ وكيف ان المنطلقات الجيوسياسية الدولية المتناقضة لثلاثي روسيا والسعودية واميركا قد تقود بالنتيجة الى حالة “خاسر- خاسر” على المستوى الدولي، مالم يتم تدارك الامر.

وهذا ما تحاول هذه المداخلة تناوله بالبيانات الاحصائية والتحليل المقارن المتعلق بتقدير فشل “اوبك +” على كل من روسيا والسعودية واميركا، حيث تشير الحسابات الى ان السعودية قد تكون الخاسر الاكبر مقارنة بروسيا وان المؤشرات المتاحة تدلل الى ان اضرار انخفاض اسعار النفط على الاقتصاد الامريكي اكثر عمقا وتأثيرا من فوائده مما سيدفع الرئيس الامريكي، الذي احتفل ورحب بانخفاض الاسعار في البداية، الى التدخل، العلني، لأهداف انتخابية!!!

تغطي هذه الدراسة اخر التطورات والبيانات والمعلومات المتعلقة اولا بالجوانب المالية والاقتصادية لموضوع الامن البيولوجي وثانيا اساسيات سوق النفط الدولية وثالثا موازنات النفط للأربعة الكبار- مقارنة التأثر والضرر ورابعا التداعيات المحتملة لفشل “اوبك +” واخيرا محاولة الاجابة على ما الذي دفع الى هذا الوضع الكارثي رغم انعكاساته المدمرة.

اولا: الامن البيولوجي (Biosecurity)

تركت تهديدات الامن البيولوجي المرتبطة بفيروس كورونا اثارها الكبيرة والفاعلة وخاصة بعد انتشار الفيروس خارج الصين واعلان منظمة الصحة العالمية وصول الانتشار الى حالة وباء (COVID-19). فقد تم تبني مجموعة واسعة من الاجراءات الصارمة وغير المسبوقة على كافة الاصعدة والنشاطات الاقتصادية والاجتماعية والسياسية والرياضية والثقافية والترفيهية وحتى العائلية اضافة الى اعلان حالات الطوارئ وغلق الحدود البرية والبحرية والجوية على المستويات الوطنية والمحلية. باختصار، ادت متطلبات الامن البيولوجي الى تبني اسلوب “العمل عن بعد” والى حالة من “العزل/الحجر” الطوعي او الالزامي على مستوى الافراد والعوائل والتجمعات و المدن والمناطق و الدولة بالكامل. وقد كان وسيكون لهذا “التوقف في النشاط البشري ” الواسع النطاق العديد من الاثار الكبيرة على الاقتصاد الدولي.

واضافة الى الاثار السلبية المباشرة لتوقف النشاط البشري (وخاصة نشاطات العمل والانتاج والخدمات) فقد تم تخصيص موارد مالية هائلة (بعد التخصيصات المتواضعة في بداية الامر) لتامين الامن البيولوجي ولمواجهة اثاره السلبية اخذت بالتزايد المتسارع لتصل، مثلا، لحد الان الى حوالي ترليون يورو في الاتحاد الاوربي وترليونين دولار في اميركا و22.5 بليون دولار في الهند. وقد قررت قمة العشرين التي “عقدت عن بعد” بتاريخ 26 آذار تخصيص 5 ترليون دولار لمواجهة وباء كورونا؛ ولكن من غير المعلوم هل ان هذا المبلغ يشكل اضافة لما خصص في الاتحاد الاوربي واميركا وغيرهما من الدول ام يتضمنها، كما لم تتم الاشارة الى آليات التنفيذ واطرها الزمنية.

واخيرا فقد تركزت نشاطات معظم الحكومات، كما تتناقله مختلف وسائل الاعلام الدولية وبشكل يومي، على كيفية مواجهة الوباء وتحصين الامن البيولوجي، وخاصة بعد ازدياد عدد الوفيات والمصابين في اوروبا واميركا، وعرض تقارير تقدير الموقف و توفير الاحصائيات عن ذلك وتبني قوانين خاصة بفرض حالة الطوارئ وغير ذلك من الاجراءات غير المعهودة.

ثانيا: اساسيات سوق النفط الدولية Market Fundamentals

تزامنا مع ضهور وانتشار فيروس كورونا كانت امدادات النفط الدولية تعاني من حالة فائض العرض Supply surplus (اي ان انتاج النفط يتجاوز الطلب العالمي عليه) غير مسبوق ايضا، قدر بحوالي 4 مليون برميل يوميا خلال الربع الاول من هذا العام (حسب تقديرات IHS Markit)، في حين قدرت “رايستاد للطاقة Rystad Energy” ان يصل فائض العرض، في المتوسط، الى حوالي 6 مليون برميل يوميا خلال هذا العام.

وقد ترتب، وسيترتب، عن هذا الفائض في العرض امرين: الاول هو انخفاض اسعار نفط برنت من 67.31 دولار في شهر كانون اول 2019 الى 45 دولار قبيل اجتماع “اوبك+” الاخير، واستمر الانهيار بتسارع الى اقل من 25 دولار؛ والثاني هو زيادة حجم كافة انواع المخزونات النفطية (Oil inventories) مثل الخزين الاستراتيجي SPR “الالزامي” للدول الاعضاء في منظمة الطاقة الدولية؛ الخزين الاستراتيجي او الاحتياطي في الدول الاخرى، وخاصة الصين والهند، اضافة الى مختلف انواع الخزين التجاري/الصناعي للشركات والمصافي سواء كان في الخزانات الثابتة او العائمة في ناقلات النفط او ما تتعامل به شركات ومكاتب المضاربة بالنفط على المستوى الدولي (والمعروف منذ عام 2008 “البرميل الورقي Paper barrel”)

وقد بينت تقديرات “رايستاد للطاقة” ان حجم الخزين الدولي الحالي هو بحدود 7.2 بليون برميل من النفط الخام والمنتجات النفطية، بضمنها حوالى 1.4 بليون برميل محمل فعليا على ناقلات النفط في عرض البحار، ويشكل 76% من طاقة الخزين الدولية المتاحة. وهذا يعني ان استمرار فائض العرض وانخفاض اسعار النفط سيمكن من استيعاب كامل طاقة الخزين الدولية بسهولة وبكلفة اقل من جهة وسيشكل، بالنتيجة، ملئ المخزون النفطي الدولي الى استمرار الضغط على اسعار النفط لمدة اطول (وهذا يشكل تكرارا لما حصل خلال ازمة انخفاض الاسعار 2014 وما بعدها).

ومما يزيد الوضع سوءً وقتامةً حصول حالة “توقف وانخفاض” الطلب على النفط غير مسبوق في الصين اولا ثم في بقية دول العالم لاحقا بسبب وباء كورونا التي ادت الى شلل مؤثر في كافة اوجه النشاطات البشرية مما سيؤدي حتما الى استمرار توقف الطلب على النفط طالما استمر الوباء.

فحسب تقديرات ادارة معلومات الطاقة الامريكية (EIA) كان استهلاك الصين من النفط والمنتوجات النفطية خلال الربع الاول من هذا العام بحدود 13.9مليون برميل يوميا؛ وهذا يسجل انخفاض قدره 600 الف برميل يوميا مقارنة بالعام السابق. إلا ان الاثار التراكمية لوباء كورونا على الطلب العالمي على النفط ستقود الى تخفيض قدر بحوالي 8 مليون برميل يوميا حسب تقديرات بنك كولدمان ساكس.

ان فائض العرض و”توقف” الطلب (والتي يشار الى تزامنهما بالصدمة المزدوجة او الثنائية Dual shock) وتضخم المخزونات النفطية وهذا التزامن غير المسبوق مع انتشار الوباء يجعل من انهيار اسعار النفط الحالي يختلف الى حد بعيد عن الانهيارات السابقة في الاعوام و1998 و1987 و2008 و2014 وسيقود بالنتيجة الى اثار كبيرة وواسعة ويتطلب بالضرورة اجراءات عديدة وكلف هائلة لمعالجة تلك الاثار. كذلك اصبحت هذه هي الحالة الاولى التي لا يستفيد فيها “مستهلك النفط” من انهيار اسعار النفط وخاصة في الدول الصناعية الغربية وذلك بسبب توقف او شلل معظم اشكال النشاط البشري.

ثالثا: موازنات النفط للأربعة الكبار- مقارنة التأثر والضرر analysis Vulnerability

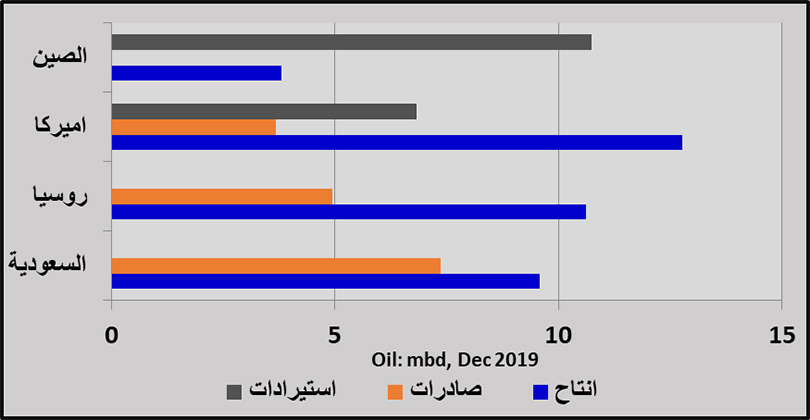

للمساعدة في تفهم المواقف والاعتبارات الجيوسياسية (الداخلية والدولية) لأربعة من اكثر الدول تاثيرا على موازنة النفط الدولية من حيث الانتاج والتصدير والاستيراد فقد تم اعداد الشكل البياني التالي المتعلق بكل من روسيا والسعودية والصين واميركا وذلك كما في شهر كانون اول 2019 وباعتماد البيانات الاحصائية الرسمية (التي تم تجميعها من قاعدة بيانات جودي JODI).

ومن هذا الشكل البياني يمكن تسجيل الملاحظات الموجزة التالية:

فيما يتعلق بانتاج النفط الخام فقد احتلت امريكا موقع الصدارة تليها روسيا ثم السعودية؛ ويترتب على ذلك تناسب الضرر طرديا في حالة “توقف” الطلب العالمي على النفط، الذي يعني او يحتم تخفيض انتاج النفط. بكلمة اخرى ان امريكا ستكون من اكثر الدول عرضة للتأثر والضرر Vulnerability مقارنة بروسيا والسعودية، وروسيا اكثر تاثرا من السعودية.

ولكن الصورة تتغير (وتصبح معاكسة) عند النظر الى بيانات تصدير النفط الخام؛ حيث تحتل السعودية موقع الصدارة، تليها روسيا ثم امريكا. وهذا يعني ايضا تناسب الضرر طرديا في حالة “توقف” الطلب العالمي على النفط و/او “توقف” حركة النقل البحري لناقلات النفط (لأي سبب كان).

ويصبح الضرر اكثر تأثيرا، وطرديا كذلك، اذا اخذت “نسبة الصادرات الى انتاج النفط” بنظر الاعتبار، لأنها تعكس هيكلية الاقتصاد الوطني والاعتماد على عوائد العملة الاجنبية – بالنسبة للسعودية وروسيا. كانت هذه النسبة هي الاعلى (77%) في السعودية و(47%) لروسيا و(29%) لامريكا؛ مما يعني تعاظم تأثر السعودية في حالة انخفاض الصادرات النفطية مقارنة بكل من روسي وامريكا.

يختلف الوضع كليا عند النظر الى استيرادات النفط الخام، والتي تقتصر على امريكا والصين فقط وذلك لعدم استيراد كل من السعودية وروسيا النفط الخام. من الواضح ان الصين هي اكبر مستورد للنفط الخام من حيث الكمية ومن حيث اهمية استيرادات النفط الى مجموع الطلب المحلي على النفط؛ ويعود ذلك الى سببين اساسيين: الاول هو ضخامة الطلب الداخلي على النفط لأغراض التصفية (والتي قدرت بحوالي 13 مليون برميل يوميا في عام 2019) ولأغراض الخزين الاستراتيجي، حيث تعتبر الصين من اهم واوسع المجهزين للسلع والمنتجات للأسواق الدولية. اما السبب الثاني فهو ضآلة انتاج النفط (الذي يقدر بحوالي 3.8 مليون برميل) قياسا بحجم الطلب المحلي على وحجم استيرادات النفط الخام.

هذه الحقائق والبيانات الاحصائية توشر الى ضخامة تأثر الصين في حالة انخفاض او توقف انتاج و/او صادرات النفط على المستوى الدولي، وفي نفس الوقت فان “توقف الطلب” على النفط في الصين سيؤثر، بالنتيجة، على انتاج وصادرات النفط الخام على المستوى الدولي. وهذا يدلل على مدى التداخل والتأثير المتبادل بين العرض والطلب من جهة وبين الدول الاساسية المنتجة والمستهلكة للنفط.

شكل رقم (1)

موازنات النفط لأربع دول رئيسية كما في شهر كانون اول 2019

الانتاج (اللون الازرق) والتصدير (الاحمر) والاستيراد (الاخضر) – مليون برميل يوميا

اما بالنسبة لأمريكا فإنها ثاني اكبر مستورد وثالث اكبر مصدر للنفط في آن واحد، حيث تستورد ما يعادل اكثر من نصف ما تنتج وتصدر حوالي ثلث ما تنتج. ففي الاحوال الاعتيادية لانخفاض اسعار النفط فإنها تستفيد عن طريق الاستيرادات وتخسر عن طريق الصادرات ولكن بسبب ان حجم الاستيرادات تفوق، الى حوالي ضعف، حجم الصادرات فإنها في المحصلة النهائية تستفيد من انخفاض اسعار النفط. وهذا ربما ما دفع الرئيس الامريكي بالطلب (في 13 آذار) من وزارة الطاقة تعزيز الخزين النفطي الاستراتيجي وذلك بشراء 77 مليون برميل اضافة الى ما هو موجود في الخزين البالغ 635 مليون برميل؛ علما ان كلفة شراء النفط الاضافي هذه تبلغ حوالي 2.5 بليون دولار.

ولكن الوضع الحالي استثنائيا بكل النواحي والمقاييس، كما ذكر اعلاه، مما يعني تأثر امريكا وبشكل كبير، في انتاج وتصدير واستيراد النفط الخام، في حالة “توقف” الطلب بسبب تأثير وباء كورونا. وهذا يفسر الى حد بعيد ضخامة برنامج الانقاذ الذي تبناه الكونغرس الامريكي يوم 25 آذار 2020 وصدق علية ترامب بمبلغ غير مسبوق في التاريخ الامريكي والبالغ ترليونين دولار وحيث دونت تفاصيله بوثيقة بلغ عدد صفحاتها 880. كما وتشير المعلومات الى عدم تنفيذ طلب ترامب لتعزيز الخزين النفطي الاستراتيجي وذلك بشراء 77 مليون برميل لان ذلك يتطلب موافقة الكونغرس والذي لم يشمل المبلغ المطلوب ضمن برنامج الانقاذ هذا.

رابعا: التداعيات المحتملة لفشل “اوبك +”

اتفق اعضاء منظمة اوبك في اجتماعهم الاخير (5-6 آذار) على التوصية باعتماد تخفيضات انتاج اضافية بواقع 1.5 مليون برميل يوميا (موزعة بين مليون برميل لدول اوبك ونصف ذلك من الدول العشرة غير الاعضاء في اوبك واهمها روسيا) وذلك اعتبارا من اول نيسان وتمديد فترة سريان الاتفاق لغاية نهاية العام، بدلا من 30 حزيران القادم. بالمقابل اقترحت روسية تمديد الاتفاق الحالي (بدون تخفيضات اضافية جديدة) الى نهاية الربع الثاني او حتى الى نهاية العام.

فشل اجتماع “اوبك+” بسرعة غير معقولة وطرحت، مباشرة، مواقف احادية متشددة محيرة تبعتها تصريحات غير تصالحية وبذلك ذهبت جهود تعاون وتنسيق استمرت منذ الربع الاخير من عام 2016؛ قررت السعودية رفع انتاجها الى 12.3 برميل يوميا وابدت روسيا، بالمقابل، استعدادها الى زيادة انتاجها بواقع 500 الف برميل يوميا (مما يعني ان يصل انتاجها حوالي 11.12 برميل يوميا)؛ اعتبارا من 1 نيسان/ابريل 2020 بعد ان ينتهي سريان الاتفاق الحالي.

سيتم تحليل مدى امكانية كلا البلدين من تحقيق ما اعلنا عنه وما هي تبعات الفشل في تحقيق ذلك على كل منهما؛ وتم تقدير التأثير المحتمل لهذه القرارات على عوائد الصادرات النفطية لكلا البلدين ضمن اسعار نفط متعددة باعتماد المتغيرات التالية:

1- اعتماد سعر نفط برنت البالغ 45 دولار للبرميل والتي كانت سائدة مباشرة قبل اعلان فشل “اوبك+” في التوصل الى اتفاق وذلك مساء يوم الجمعة 6 اذار2020؛ وقد اعتمد هذا السعر في تقدير عوائد الصادرات النفطية لكلا البلدين لشهر شباط (اي شهر المقارنة لما قبل فشل اجتماع “اوبك+”)؛

2- تم اعتماد البيانات المنشورة في قاعدة بيانات ” JODI” لتحديد حجم انتاج وتصدير النفط لكلا البلدين في شهر كانون اول 2019 نضرا لاستمرار سريان اتفاق “اوبك+” في ذلك الشهر؛

3- احتساب وتقدير حجم الخسائر في عوائد الصادرات النفطية باستخدام اسعار نفط تتراوح بين 45 دولار و10 دولار للبرميل ومستويات التصدير التي اعلنها كلا البلدان (على الرغم من وجود شكوك جدية بشان امكانية السعودية تحقيق مستويات الانتاج التي اعلنتها، كما سيتم مناقشة وتوضيح ذلك لاحقا)؛

4- ونظرا للتباين المؤثر في حجم الصادرات النفطية السعودية في فصل الصيف فقد تم احتساب عوائد وخسائر الصادرات على اساس شهري اعتبارا من شهر نيسان/ابريل الى نهاية العام وعلى اساس اشهر نيسان – ايلول هي اشهر صيف وتشرين اول الى كانون اول اشهر شتاء ولكلا البلدين؛

5- التباين الكبير في نسبة الصادرات النفطية الى انتاج النفط بسبب هيكلية الاقتصاد في كلا البلدين؛ فالسعودية تصدر 77% من انتاجها في موسم الشتاء و72% في موسم الصيف في حين تكون النسبة في روسيا اقل من ذلك بكثير وكذلك عكسية: اي انها تصدر بحدود 46.5% في موسم الشتاء و51.5% في موسم الصيف.

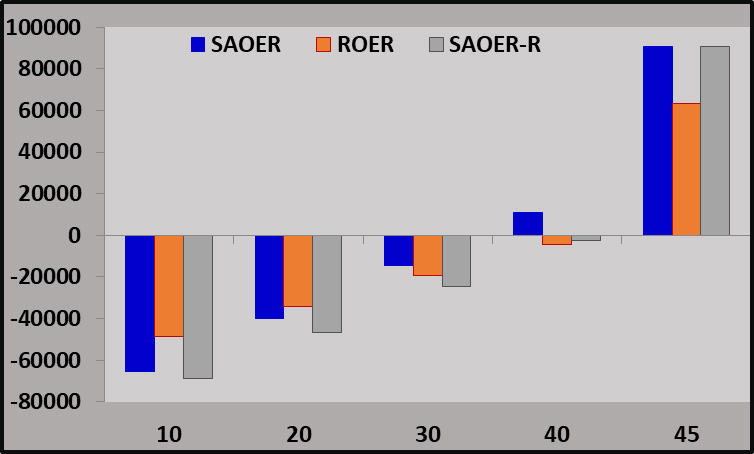

في ضوء ما ذكر اعلاه يوضح الشكل البياني التالي حجم الخسائر في عوائد الصادرات النفطية نتيجة فشل اجتماع “اوبك+” مقارنة بما كانت عليه قبل الاجتماع المذكور ويمكن تلخيصها بما يلي:

1- سيعاني كلا البلدين من خسائر كبيرة في عوائد الصادرات النفطية مقارنة بحالة افتراض استمرار اتفاق “اوبك+” والمحافظة على سعر 45 دولار؛ وهذا يشكل مثالا لما هو معروف في ادبيات المفاوضات الدولية بحالة “خاسر-خاسر”. كما يدلل هذا وبكل وضوح الى عدم صواب الراي القائل ان زيادة الانتاج (او اطروحة “حصة السوق Market share “) ستعوض انخفاض اسعار النفط على اساس افتراض وجود الطلب الذي يستوعب الزيادة في الانتاج/العرض (وهذا افتراض غير صحيح وغير واقعي مطلقا في الظرف الحالي والمنظور على المستويين القصير والمتوسط-لنهاية هذا العام. لقد بينت احدث تقديرات IHS Markit ان فائض عرض النفط شهريا يتراوح بين 4 و10 مليون برميل يوميا بين شهري شباط وايار من هذا العام. وسيساهم هذا الفائض في العرض الى زيادة الخزين بمقدار يتراوح بين 800 مليون برميل و1.3 بليون برميل خلال النصف الاول من هذا العام)؛

2- تكون خسائر السعودية اكبر (حجماً ونسبةً) من خسائر روسيا كلما انخفضت اسعار برنت عن حوالي 24 دولار للبرميل. فمثلا عند انخفاض سعر النفط الى 10 دولار تكون خسائر السعودية للفترة من نيسان الى نهاية العام بحدود 65.3 بليون دولار مقارنة بخسائر روسيا بحدود 48.7 بليون دولار خلال نفس الفترة (في الشكل البياني التالي يمثل العمود الاحمر روسيا ROER والعمود الازرق السعودية SAOER)؛

3- تحقق السعودية حالة التعادل في عوائد صادراتها لما تبقى من العام عند سعر 40 دولار للبرميل ومستوى انتاج 12.3 مليون برميل يوميا بينما تحقق روسيا حالة سعر التعادل Breakeven price في عوائد صادراتها لما تبقى من العام عند سعر 35 دولار للبرميل ومستوى انتاج 11.1 مليون برميل يوميا؛

4- ولكن توجد شكوك كثيرة وجدية في امكانية السعودية زيادة انتاجها من 9.7 مليون برميل يوميا حاليا الى 12.3 مليون برميل يوميا وديمومته طيلة الفترة المتبقية من هذا العام، علما ان الرقم الاخير يزيد على “الطاقة الانتاجية المتاحة تصميمياNameplate production capacity ” بحدود 300 الف برميل يوميا. ان تصريح شركة ارامكو (يوم 15 اذار) بانها ستخفض نفقاتها يتعارض منطقيا مع مساعي زيادة الانتاج الى هذا المستوى المستهدف. كذلك الاشارة الى انها ستصدر 10 مليون برميل يوميا خلال شهري نيسان وايار وانها تتقبل سعر 30 دولار انما يمثل تراجعا عن الموقف السعودي المعلن سابقا.

يضاف الى ذلك ان سعة خزانات النفط (الطاقة الخزنية Storage capacity) داخل السعودية وخارجها (في الاردن ومصر وهولندا وربما في اسيا) قد لا توفر هذا الفرق الاضافي (اي 300 الف برميل يوميا) لمدة تسعة اشهر متتالية دون اعادة ملئ الخزانات مجددا. كما ان اتفاق السعودية مع الكويت بشأن حقول المنطقة المحايدة (حقول الوفرة والخفجي) وظروف وباء كورونا قد لا تسمح بإضافة اكثر من 150 الف برميل يوميا بأحسن الاحوال.

يضاف الى ذلك لا توجد مؤشرات تؤكد وجود امكانيات استيعاب كميات الغاز المصاحب الذي سينتج عند انتاج النفط بواقع 12 مليون برميل يوميا!!؛

واخيرا ان اية هجمة جديدة لليمنين على المنشئات النفطية الكبيرة، كما حصل في منتصف ايلول الماضي على منشآت ابقيق وخريص، سيوجه ضربة موجعة للسعودية ويشل من قدرتها على تصدير هذه الكميات العالية.

5- ومن الناحية الفعلية فان اقصى معدل انتاج حققته السعودية منذ بداية عام 2009 لغاية تاريخه كان 10.673 مليون برميل يوميا وذلك في شهر تموز 2016؛ وعليه تم اعتماد هذا الرقم لإعادة تقييم (تحليل الحساسية في متغيرات الانتاج والتصدير) تاثير عدم اتفاق “اوبك+” على السعودية (العمود الاخضر SAOER-R).

بالمقابل حققت روسيا في شهر كانون اول 2018 اقصى انتاج للنفط وبواقع 10.726 مليون برميل يوميا وهذا يجعل روسيا اقرب في تحقيق ما اعلنته في زيادة الانتاج (بواقع 500 الف برميل يوميا) مقارنة بما اعلنته السعودية في زيادة الانتاج بواقع (2.5 مليون برميل يوميا)؛

شكل رقم (2)

تقدير الخسائر في عوائد الصادرات النفطية خلال الفترة نيسان-كانون اول 2020 لكل من روسيا (العمود الاحمر) والسعودية (العمود الازرق) والسعودية –معدل (العمود الاخضر) بأسعار مختلفة لنفط برنت، مليون دولار

6- تحت هذا التصور تصبح الخسائر في عوائد الصادرات النفطية السعودية اكثر من خسائر روسيا؛ علما ان خسائر كل منهما تبدا بالتزايد كلما انخفضت اسعار النفط عن مستوى 40 دولار للبرميل، وهي الان اقل من هذا السعر بكثير جدا؛ حيث ستزداد مجموع خسائر السعودية من حوالي 65.3 بليون دولار الى حوالي 68.7 بليون دولار في حالة انخفاض السعر الى 10 دولار للبرميل.

7- وبسبب التباين في هيكلية الاقتصاد في كلا البلدين، فان السعودية ستتضرر اكثر من انخفاض عوائد الصادرات بسبب انخفاض الاسعار وانخفاض حجم الصادرات النفطية في اشهر الصيف مما سيدفعها الى اما الى تبني سياسة تقشفية (ولهذا الاجراء كلفة سياسية) او استنزاف كبير في رصيد صناديقها السيادية (وهذا سيقضي على طموحات رؤيا 2030) او بيع بعض الاصول النفطية (جزئيا او كليا) كما روج حديثا عن نية بيع شركة ارامكو انابيب نفط داخل السعودية ؛ فكما ذكر اعلاه تتباين صادرات النفط السعودية بين فصلي الصيف والشتاء اكثر (وعكسية كذلك) مما عليه الحال بالنسبة لروسيا؛ كما تصدر روسيا اكثر من 2 مليون برميل يوميا من المشتقات النفطية بينما تصدر السعودية اقل من 1.5 مليون برميل يوميا من تلك المنتجات. وتصدير الغاز الروسي بواسطة الانابيب لا يقل اهمية عن تصدير النفط، وهذه مزية اضافية لروسيا مقارنة بالسعودية. واخيرا تتضمن قائمة الصادرات الروسية العديد من المنتجات الاخرى (من موارد طبيعية نادرة وثمينة الى الاسلحة والتكنولوجيا المتقدمة، وغيرها) التي تفتقر لها السعودية.

خامسا: ما الذي دفع الى هذا الوضع رغم انعكاساته المدمرة؟

معظم المواقف والتحليلات والتقارير والدراسات التي اطلعت عليها، وهي كثيرة للغاية، تضع اللائمة على وتحاول تفسير الموقف السعودي الذي ادى الى انهيار (او حرب) الاسعار او استغلاله لتحقيق اهداف معينة مع ان بعضها، وخاصة السعودية وعدد محدود من المواقف الامريكية، تضع اللائمة على روسيا كذلك. وهذا ما سأتناوله الان لمحاولة فهم مواقف السعودية وروسيا والتحرك الامريكي.

من المعروف انه سبق للسعودية ان رفضت التحرك في البداية عند انهيار الاسعار في شهر حزيران من عام 2016 بحجة المحافظة على او استرداد “حصة السوق” (او لاعتبارات جيوسياسية دولية كانت تهدف لوضع ضغط اقتصادي على كل من ايران وروسيا وفنزويلا في ذلك الوقت)، وقد تسبب ذلك الموقف في تزايد الخزين النفطي على المستوى الدولي مما ساهم في استمرار تدهور الاسعار. وعندما “فشلت” سياسة اغراق الاسواق بالنفط (وفشل تحقيق المقاصد الجيوسياسية خاصة بعد توقيع الاتفاق النووي مع ايران في عام 2015) تواصلت السعودية مع روسيا مما ادى الى اتفاق “اوبك+” الذي تم التوصل اليه في 30 تشرين ثاني/نوفمبر 2016 و بدا تنفيذه اعتبارا من كانون ثاني 2017. كانت السعودية طيلة سريان الاتفاق تخفض انتاجها بأكثر مما هو مطلوب في الاتفاق. وقد عملت السعودية على تبني اجتماع اوبك الاخير تخفيض اضافي في انتاج “اوبك+” بواقع 1.5مليون برميل يوميا، كما ذكر اعلاه. وبمجرد رفض روسيا للتخفيضات الاضافية واقترحت بديلا لذلك استمرار الاتفاق الحالي، انقلب الموقف السعودي بشك مفاجئ ومعاكس، 180 درجة، من تخفيضات اضافية الى انتاج بأقصى طاقة متاحة! فما هي اسباب هذا السلوك وما هي مبرراته وكيف يمكن تفسيره؟

يوصف الموقف السعودي، من منطلق ادبيات المفاوضات الدولية بالتموضع الصدامي “Confrontational positioning” الذي يقود بالضرورة الى خسارة الجميع تطبيقا لفكرة “عليَ وعلى اعدائي”؛ وهناك عدة حالات يتم فيها تبني او تفسير مثل هذا الموقف:

1- في حالة ان يكون للمفاوض (السعودي) بديل او بدائل اخرى تعطي نتيجة افضل من هذا الاتفاق؛

2- يعتقد المفاوض ان الطرف الاخر (روسيا) لا يستطيع الاستمرار في موقفه وسوف يخضع ان عجلا او آجلا في حين انه (اي السعودية) تستطيع التحمل؛

3- ان المفاوض قد خطط مسبقا للوصول الى هذه النتيجة (اي عدم الاتفاق)؛

4- افتقار المفاوض الى الحكمة والمعرفة وعدم الاكتراث بالنتائج؛

5- عدم حرص المفاوض على ادامة وتطوير العلاقة مع الطرف الاخر.

ان تحليل البيانات والاحصائيات اعلاه تشير بوضوح الى عدم توفر الحالتين الاولى والثانية للسعودية، مما يعني احتمالية الحالات الثالثة او الرابعة او الخامسة او اي تشكيل بينها. فقد اشارت احدى التحليلات الى ان الموضوع كان مخطط له منذ مدة من قبل ولي العهد السعودي لتشتيت الانتباه الدولي عن اعتقال حوالي عشرين من اعضاء العائلة الحاكمة وذلك بالانشغال بانهيار اسعار النفط وانتشار فيرس كورونا وعدم الاهتمام بقضايا الصراع على السلطة والحكم ضمن البيت السعودي. وفي نفس السياق اشارت تحليلات اخرى الى افتقار متخذ القرار السعودي (ولي العهد) الى الحكمة والتروي مسترشدة بان العديد من قرارات وتصريحات وتصرفات ولي العهد والتفرد باتخاذ القرار قد قادت فعليا الى نتائج سلبية وفي حلات عديدة. وفي مداخلات اخرى تمت الاشارة الى عدم الاتعاظ والتعلم من الدروس والتجارب السابقة حيث كررت السعودية نفس الخطأ الذي ارتكبته عند انهيار الاسعار في منتصف عام 2014، علما ان وزير النفط السعودي الحالي هو شقيق ولي العهد.

كما واشارت احدى المداخلات الى ان القيادة السعودية تريد ان تظهر بانها قوية ومؤثرة والمحافظة على صورتها وسمعتها وخاصة في محيطها الاقليمي والاسلامي. وهناك رأي يقول بان تحرك السعودية جاء بالنسيق مع الجانب الامريكي للضغط على روسيا؛ بينما يناقضه راي اخر بالقول ان السعودية تهدف الى تقليل حصة روسيا في السوق النفطية و”القضاء” على النفط الصخري الامريكي في آن واحد!!!.

بالمقابل كان الموقف الروسي اكثر عقلانية ومرونة في البداية ثم اصبح اكثر تصميما لاحقا؛ حيث اقترح استمرار الاتفاق الحالي لغاية نهاية العام والاستعداد لمناقشة الامر قبل انتهاء سريان الاتفاق الحالي في نهاية آذار. ولكن بعد ان رفض وزير النفط السعودي مناقشة الامر مؤكدا عدم الفائدة من اي حوار، أصبح الموقف الروسي اكثر حدة وتصميما. فقد صرح مسؤول روسي بأن بلاده تمتلك 570 مليار دولار من الاحتياطي والصناديق السيادية؛ وان موازنة روسيا السنوية ومنذ عام 2014 مبنية على سعر 40 دولار وان اية زيادة فوق ذلك السعر تخصص للصناديق السيادية؛ وان روسيا تستطيع التعايش لسنوات (من 6 الى 10) مع 20 او 25 دولار للبرميل؛ وبسبب تصريحات مسؤولين من السعودية والامارات والكويت والعراق اعلن في موسكو ان بوتن ليس على استعداد لمناقشة الموضوع مع اي من الدول المذكورة.

ومن الجدير بالذكر انه كان هناك نوع من الاتفاق بين بوتن ورؤساء الشركات النفطية الروسية على ضرورة استمرار الاتفاق مع اوبك ولكن دون اية تخفيضات اضافية في انتاج النفط. والاسباب في ذلك عديدة. حيث يرى الجانب الروسي، وخاصة رئيس شركة روزنفط الحكومية ان تخفيضات انتاج “اوبك +” الحالي قد منح فرصة للنفط الصخري الامريكي وان اي تخفيض جديد سيعزز من تطوير انتاج النفط الصخري على حساب نفط “اوبك+”. وهذا غير مقبول لروسيا خاصة بوجود العقوبات الامريكية ضد انبوب السيل الشمالي2 والعقوبات الاقتصادية ضد روسيا وادراج رئيس شركة روز نفط على القائمة السوداء الامريكية. كما وتشير المعلومات ان لدي شركة روزنفط مجموعة من المشاريع التي ستبدأ بالانتاج في 2019/2020 وهذا يفسر معارضة هذه الشركة لأية زيادة في التخفيضات.

كذلك يوجد رأي يقول بان انخفاض الاسعار الى اقل من 25 دولار سيحجم من تطور وانتاج النفط الصخري الامريكي مما يعطي اهمية ودور للنفط الروسي في موازنة النفط الدولية (كما نوقش اعلاه). كذلك ان انخفاض الاسعار سيدفع بالسعودية، كما سبق وان حصل بعد انهيار الاسعار في منصف عام 2014، الى طلب الحوار مع روسيا ثانيةً، وعندها، يقول رأي اخر، سيطلب بوتن من القيادة السعودية والضغط عليها من اجل المساهمة في حل المعضلة السورية وهذا يعزز الموقع الجيوستراتيجي لروسيا في الشرق الاوسط من جهة ويضمن تنفيذ الاتفاقيات العديدة (عشرين اتفاقية بقيمة تزيد على 2 بليون دولار) التي تم التوقيع عليها خلال زيارة بوتن الى السعودية في شهر تشرين اول الماضي.

اما الموقف الامريكي من انهيار اسعار النفط فقد تم الترحيب به في البداية وخاصة من خلال المكالمة الهاتفية بين ترامب ومحمد بن سلمان ودعوة ترامب لشراء مزيد من النفط لأغراض الخزين الاستراتيجي، كم ذكر سابقا. الا ان ترامب تراجع بعد ان اتضح مدى التأثيرات لانخفاض الاسعار على انتاج النفط في اميركا من جهة وتزايد تأثير وانتشار وباء كورونا في اميركا من جهة ثانية.

تشير معظم الآراء المتعلقة بإنتاج النفط الصخري الامريكي الى وجود مدى سعري Price range يحدد الى حد ما الموقف الرسمي للإدارة الامريكية: ففي الحد الاعلى (عند ارتفاع اسعار النفط) يستفيد منتجي النفط الامريكي فيما يتَضرر مستهلكي النفط، وفي الحد الادنى (عند انخفاض اسعار النفط) يحصل العكس حيث يتضرر منتجي النفط الامريكي فيما يستفيد مستهلكي النفط.

معظم الاهتمام يتركز على الحد الادنى وكانت الطروحات في وقت انخفاض النفط تتعلق بتقدير سعر التصافي Breakeven price (وهو السعر الذي يسمح باستمرار الانتاج بدون ارباح) ومنذ انهيار الاسعار في منصف عام 2014 برز مفهوم سعر الغلق Shut-in price (وهو السعر الذي يكون اقل من الكلفة التشغيلية مما يدفع الى ايقاف الانتاج واغلاق المشروع وخاصة بالنسبة للمنتجين الصغار).

وهذا التركيز على الحد الادنى لسعر النفط مفهوم ومبرر للغاية لان الموضوع يتعلق بالمصلحة الوطنية وامن الطاقة وتحقق هدف سياسة “استقلال الطاقةEnergy Independence” الذي عملت امريكا على تحقيقه منذ بداية عقد سبعينات القرن الماضي.

تتباين التقديرات في تحديد الحد الادنى (سعر التصافي) كثيرا، فحسب تقديرات رايستاد للطاقة فان خمس فقط من الشركات المنتجة للنفط الصخري يكون فيها سعر التصافي اقل من 30 دولار لنفط برنت. بينما يقدر بنك جي بي موركان JP Morgan ان شركة شفرون تحتاج سعر 55 دولار للبرميل لتغطية برنامج نفقاتها.

كذلك يؤدي انخفاض السعر دون الحد الادنى الى تقليل النفقات الاستثمارية والتشغيلية لشركات الاستكشاف والانتاج E&P مما يقود بالنتيجة الى التأثير على شركات الخدمات النفطية. وفي هذا المجال تتوقع رايستاد للطاقة ان تقلص الشركات من نفقاتها بحوالي 250 بليون دولار في عامي 2020 و2021 في حالة انخفاض الاسعار الى 30 دولار مما يؤدي الى انخفاض نشاطات وبالتالي الطلب على الخدمات النفطية بحواي 15%.

ومن التأثيرات المهمة على انهيار اسعار النفط هو اعادة تقييم (تخفيض) الاحتياطي النفطي المؤكد Proven reserve للشركات النفطية الكبرى والمعروف بممارسة ” Book reserve احتياطي الحساب” مما يؤدي الى انخفاض رصيد او اصول الموجودات لتلك الشركات الذي يؤدي بدوره الى انخفاض قيمة اسهمها في البورصة، لان الشركات ملزمة قانونيا بأعلام “لجنة البورصة SEC” وتقديم تقييم جديد وبشكل دوري. لقد ورد في الانباء ان حجم التخفيض في قيمة الاحتياطي النفطي للشركات النفطية الكبرى يزيد على 200 بليون دولار، كما وذكرت شبكة CNBC مساء يوم 31 آذار ان اسهم الشركات النفطية فقدت حوالي 90% من قيمتها لغاية تاريخه.

اما ما يتعلق بالحد الاعلى لسعر النفط فلم ينال ذلك الاهتمام الذي يحظى به الحد الادنى والمعلومات المتعلقة به محدودة للغاية. وقد ذكر الكاتب المتخصص سايمون واتكنز حديثا ان هذا الحد الاعلى هو بحدود 70 دولار، ولم اطلع على غير هذا التقدير في مصادر اخرى.

وبسبب تزايد تأثير انهيار اسعار النفط على انتاج النفط الصخري تقدم ستة من اعضاء مجلس الشيوخ في الكونغرس الامريكي برسالة، بتاريخ 25 آذار، الى وزير الخارجية بومبيو تبدأ بالقول ان السعودية وروسيا بدأتا حرب اقتصادية على امريكا، و يحثونه على ممارسة الضغط على السعودية وتقديم بدائل وتذكيرها بما تستطيع امريكا ان تفعله في حالة رفض السعودية التجاوب مع ما جاء في الرسالة.

كذلك برز التلويح ثانية بتشريع “لااوبك NOPEC” الذي بدا العمل عليه منذ عام 2007 وحث ترامب على التوقيع عليه مما يعني السيطرة على كل الاصول المالية وموجودات اعضاء دول الاوبك في امريكا والنظام المصرفي الدولي وغير ذلك من الاجراءات المتطرفة الاحادية الجانب. الغريب ان يأتي هذا التلويح والاوبك في أضعف موقف!

في خضم هذه الظروف المعقدة والمواقف المتناقضة والعلاقات الدولية المتشنجة اجرى الرئيسين ترامب وبوتن، بطلب من الجانب الامريكي، في 30 أذار – اي قبل يوم واحد من انتهاء سريان اتفاق “اوبك+”، مكالمة هاتفية من ضمن ما تم تناوله فيها وباء كورونا وسوق النفط الدولية؛ وقد اتفقا على عقد استشارات بين وزارتي الطاقة لبلديهما فيما يتعلق بالقضية النفطية، مما يمكن اعتباره تطور مهم في دبلوماسية النفط الدولية.

يحتل هذا الاتصال الهاتفي بعض الاهمية وفي اكثر من جانب لكل من ترامب وبوتن.

فبالنسبة لترامب ان هذا الاتصال جاء بناء على طلب امريكي مما يترك الانطباع بأخذ ترامب زمام المبادرة لحلحلة هذه الازمة الدولية في وقت عصيب خاصة وان ترامب قد صرح قبل مدة بانه سيتدخل عند الضرورة وقد فعل؛ وقد يستخدم هذا التحرك لأغراض الانتخابات الرئاسية في شهر تشرين الثاني هذا العام- وهذا بالتأكيد ما سيفعله تراب وداعميه؛ قطع الطريق امام الرؤوس الحامية التي تحث على تشريع “لااوبك” لان نجاح التنسيق مع روسيا يعني فعليا تحجيم ان لم يكن انهاء دور اوبك، مما يقلل من مبررات التشريع؛ توفير حبل انقاذ “وحماية وجه” السعودية ومساعدتها في النزول من اعلى الشجرة لاتخاذ مواقف واقعية وتخفيض انتاجه حيث تشير المعلومات الى قرب سفر مبعوثة الطاقة فكتوريا كواتس الى السعودية لهذا الغرض؛ الدفاع وحماية الصناعة النفطية الامريكية عند اجراء اللقاءات والاستشارات الوزارية بين البلدين وغيرها.

اما بالنسبة لبوتن فان الطلب الامريكي يدلل على صواب الموقف الروسي اُثناء اجتماع “اوبك+” الاخير، وفي نفس الوقت دليل وتاكيد على “ضعف” الموقف السعودي؛ تاكيد صواب الموقف الروسي الذي كان يدعو الى مشاركة “منتجين اخرين” في “اوبك+”؛ ان التواصل المباشر بين روسيا وامريكا في قضايا النفط الدولية سيشكل نمطا مهما في التعاون الثنائي بينهما مما قد يترتب عليه نتائج مؤثرة منها ومن اهمها رفع او تخفيف العقوبات الامريكية على روسيا وخاصة مشاريع انابيب نقل الغاز الى اوروبا؛ الغاء او تقليص القائمة السوداء الامريكية التي تتضمن بعض القيادات الروسية النفطية والمالية؛ تحجيم نشطات النفط الصخري الامريكي؛ المساهمة في ايجاد تفاهم او حل للمعضلة السورية؛ الغاء او تخفيض العقوبات الامريكية على ايران؛ تحجيم نشطات النفط الصخري الامريكي وغيرها.

ليس من المتوقع ان تثمر المشاورات المرتقبة بين وزارتي الطاقة الروسية والامريكية الى نتائج سريعة ومهمة نظرا لتباين الاهداف والتصورات الجيوسياسية والجيوستراتيجية لكلا الطرفين ولكن يمكن ان تشكل هذه المكالمة الهاتفية بداية عهد جديد في التنسيق الفاعل الذي قد يعوض عن وينهي محفل الطاقة الدولي IEF والذي، للمفارقة، تشكلت سكرتاريته في العاصمة السعودية، الرياض، عام 2002 من جهة وقد يحجم من دور واهمية منظمة اوبك ونحن على اعقاب الذكرى الستين لتأسيسها.

ولكن كل شيء يتوقف بالتأكيد على متى تتم السيطرة دوليا على وباء كورونا، وكما يقال ما بعد وباء كورونا ليس كما قبله.

رابط المصدر: