عمر الشهابي

هذه السلسلة من المقالات محاولةٌ لتفعيل النقاش حول اقتصاديات دول الخليج العربية في ظل تداعيات كورونا، واستطلاع مدى استدامتها مستقبلًا.، وستأخذ هذه المقالات صيغةً أقرب إلى الخواطر والتساؤلات والأفكار الأولية التي لم تكتمل بعد، خصوصًا في ظل التقلبات الصادمة التي لم يتضح مداها بعد. بيد أني ارتأيت طرحها لأهمية إنعاش الحوار والآراء حول هذه القضايا المصيرية التي تواجه دولنا في هذه المرحلة الفاصلة، خصوصًا أنها تزامنت مع تزايد الحديث عن أخطار تضاؤل التخمة التي وفرها الريع النفطي لدول الخليج على مدى العقود الماضية.

على الرغم من أن اقتصاديات الخليج جزء رئيس من الاقتصاد العالمي بل في صلبه، فإنها تتمتع بخصائص معينة تنفرد بها، مما يستوجب فهمها وتحليلها قبل الحديث عن تبعات أي أزمة أو هزة

في البداية وقبل أن نتطرق إلى تبعات أزمة كورونا واستدامة اقتصاديات دول مجلس التعاون، حري بنا أن نبدأ بمحاولة فهم طبيعة اقتصاد دول الخليج والإنتاج فيها، إذ ينتشر اللغط والكسل عند الحديث عن تركيبة الاقتصاد في دول مجلس التعاون، وكثيرًا ما تُعامَل وكأنها مثل أي تركيبةِ اقتصاد آخر في العالم دون تعاطٍ معمق مع خصوصياتها. والحقيقة أنه على الرغم من أن اقتصاديات الخليج جزء رئيس من الاقتصاد العالمي بل في صلبه، فإنها تتمتع بخصائص معينة تنفرد بها، مما يستوجب فهمها وتحليلها قبل الحديث عن تبعات أي أزمة أو هزة، فما قد ينطبق على اقتصاد آخر قد لا ينطبق على دول الخليج، وما قد يكون محمودًا في حالة أخرى قد تكون له تبعات جمة في الخليج، والعكس صحيح. لذلك، في هذا المقال الأول من السلسلة، سنركز سعينا على رسم نظرة أولية تساعدنا في فهم أهم خصائص اقتصاديات الخليج، وكيف تترابط مع بعضها البعض والعالم الأوسع، ومن ثم نبني عليها تحليلنا للمخاطر التي قد تواجهه في المستقبل.

دورة المال في دول الخليج العربية

تعد أراضي دول الخليج المستودع الأكبر والأقل تكلفة لاستخراجه عالميًا حسب التكنولوجيا المتوفرة في القرن العشرين

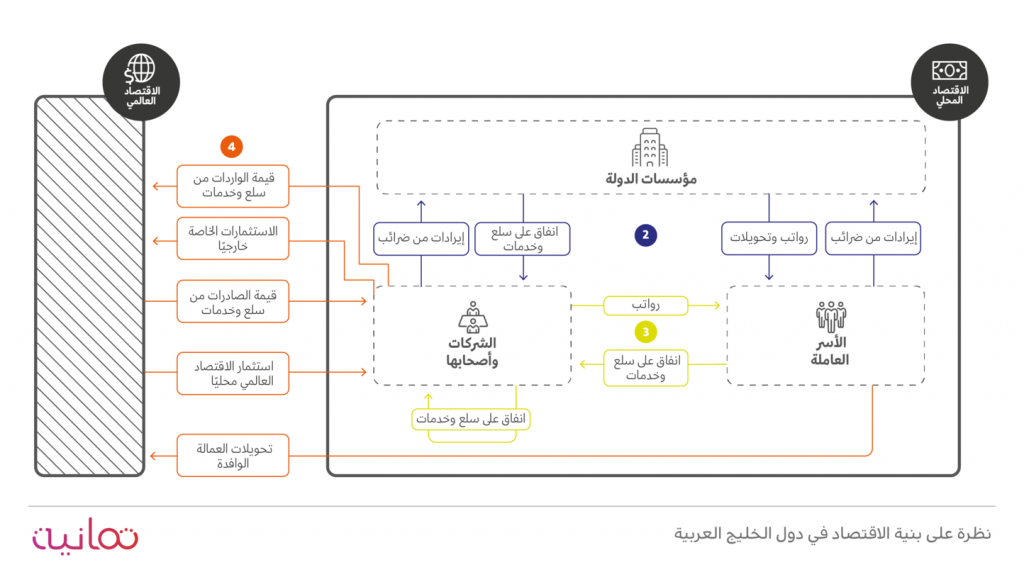

قد يكون أفضل مدخل لفهم خصائص اقتصاد دول الخليج العربية البدء بالنظر إلى دورة المال/الدخل (flow of income) لاقتصاد أي من هذه الدول الست التي تبين حركة الأموال بين الأطراف المختلفة في الاقتصاد، والتي بالإمكان تأطيرها مبدئيًا في الرسم السابق. وحتى نفهم هذه الدورة، فمن البديهي أن نبدأ بتصدير النفط (خطوة 1)، إذ تعد أراضي دول الخليج المستودع الأكبر والأقل تكلفة لاستخراجه عالميًا حسب التكنولوجيا المتوفرة في القرن العشرين. وقد حُوِّل النفط الذي تكوّن طبيعيًا في باطن أراضي الخليج عبر ملايين السنين إلى سلعة لها سوقها وسعرها وبائعوها ومشتروها، وأصبحت دول الخليج المزود الرئيس لهذه السلعة في العالم ما أعطاها كمية ريع هائلة من تصدير النفط.

بعد هذه الخطوة يأتي نمط التعامل مع هذا الريع النفطي، حيث إن الدولة هي مَن يستلم إيرادات النفط وصرفها، إذ تُستعمَل أغلبية إيرادات النفط لتمويل توزيعات وإنفاقات جارية ارتبطت بقرب المكانة الاجتماعية لمن يستلمها من متخذي القرار، حيث تُوزَّع لجهات خاصة وعامة عن طريق تمويل الرواتب والمخصصات والدعم والخدمات الاجتماعية (خطوة 2)، كرواتب موظفي الحكومة ودعم أسعار الكهرباء وتوفير خدمات الصحة والتعليم إلخ. هذا بالإضافة إلى إنفاقات على مشاريع إنشائية تتضخم في فترات الطفرات وتنحسر عند تراجع أسعار النفط، من الشوارع والمباني وحتى المدن الجديدة. أما في المرتبة الأخيرة فقد جاء الاستثمار في شركات المشاريع العامة التي تملكها الدولة وتُبنَى على الإنتاج الربحي وتكاثر رأس المال، كشركات الاتصالات والبنوك والبتروكيماويات إلخ التي احتلت نسبة صغيرة نسبيًا من استعمالات إيرادات النفط.

وحرّكت هذه الإنفاقات باقي الاقتصاد المحلي غير النفطي (خطوة 3) ما ينتج عنه نمط نمو عام معين، يستند النمو غير النفطي فيه على رؤوس الأموال الخاصة التي تجسدت في شكل شركات عائلية، من صغيرها حتى كبيرها، تعتمد أساسًا على استيراد العمالة الوافدة متدنية الإنتاجية والحقوق والمهارة والتعليم، وينحصر إنتاجها في قطاعات اقتصادية منخفضة المخاطر وغير قابلة للتصدير معتمدةً على الاستيراد والاستهلاك المحلي العالي، وتركزت أساسًا في قطاعات الإنشاء والاستيراد والخدمات الاستهلاكية المصاحبة. ويعتمد هذا النمط من النمو إجمالًا على النمو العددي في صفوف قوة العمل ومدخلات الإنتاج (extensive growth)، ولا يستند على النمو في الإنتاجية والتطور في التكنولوجيا (intensive growth). وبالإضافة إلى الواردات، فقد شكل استملاك واستهلاك البيئة أحد أهم مدخلات الإنتاج، بما فيها الأراضي والبحار والهواء، التي سُخِّرت بشكل موسع ومتزايد لمتطلبات النمو في عملية الإنتاج. ولم يستطع الموظفون المواطنون المنافسة بسبب انخفاض تكلفة وحقوق العمال الوافدين في هذا القطاع الخاص، خصوصًا في ظل سيطرة نظام الكفالة الذي يجعل صاحب العمل ينجذب نحو توظيف العمالة الوافدة لتدني قوتهم التفاوضية وسهولة السيطرة عليهم. ولذلك انحصر دور المواطنين في المؤسسات الحكومية وبنسبة أقل في المشاريع الربحية ذات الملكية العامة، فيما اعتمد القطاع الخاص العائلي بشكل شبه كلي على الوافدين.

وتتجدد هذه الدورة عبر إعادة أصحاب الشركات الخاصة استثمار أموالهم في نفس هذه النشاطات في الاقتصاد المحلي بشكل متواصل، بحيث يُجدَّد نفس نمط النمو ذي الإنتاجية المنخفضة واستمراريته بشكل موسع. ويتميز نمط النمو هذا باعتمادية كبيرة على المدفوعات التي تغادر الاقتصاد المحلي وتتجه إلى الاقتصاد العالمي، والتي تشمل نسبة عالية من المدفوعات للواردات (من طعام وسيارات وملابس إلخ)، وتحويلات العمالة الوافدة، بالإضافة إلى تصدير نسبة معتبرة من رؤوس الأموال خارج دول الخليج لاستثمارها دوليًا، مما جعل دول الخليج من أكبر مصدري رؤوس الأموال الخاصة والعامة في العالم (الخطوة رقم 4 في الرسم البياني).

إذًا، فبالإمكان تلخيص دورة المال في الخليج كالتالي:

- استملاك واستخراج النفط وتحصيل الإيرادات من بيعه للعالم الخارجي.

- توزيع الدولة ذات الحكم المطلق للغالبية الساحقة من ثروة النفط العامة في شكل مخصصات وخدمات اجتماعية لجهات خاصة وعامة بمعايير تعتمد على القرب من متخذ القرار، بالإضافة إلى الإنفاق على المشاريع الإنشائية الضخمة، وبنسبة أقل على المشاريع العامة الربحية التي تمتلكها الدولة.

- خلط هذه الأموال المتدفقة في القطاع الخاص العائلي مع مدخلات الإنتاج من البيئة والسلع والعمالة الوافدة ذات الإنتاجية والمهارة والحقوق المتدنية، لإنتاج قطاعات اقتصادية ذات استهلاك واستيراد عالي في مقابل صادرات ضئيلة تعيد استثمار بعض من أرباحها في نفس الأنشطة الاقتصادية.

- خروج كميات كبيرة من الأموال من الاقتصاد على شكل رؤوس أموال خاصة وعامة للاستثمار في الاقتصاد العالمي، بالإضافة إلى التحويلات من العمالة الوافدة والمدفوعات للواردات.

يعتمد الطلب العام والعرض العام أساسًا على معطيات ومعايير تحدَّد خارج حدود الدولة بشكل كبير، وتمتد مساحات إعادة تجديدها على مدى العالم

وإذا ما ألقينا نظرة شاملة (birds eye view) على دورة الاقتصاد هذه، نجدها تعتمد على تواصل القدرة على تصدير النفط للعالم الخارجي بأسعار مجزية، حتى تتمكن من تغطية ما يخرج من الاقتصاد من مدفوعات للواردات وتحويلات العمالة الوافدة ورأس المال المغادر للبلاد. هذا بالإضافة إلى أهمية تواجد كميات ومخزونات إضافية من الطبيعة يمكن استملاكها واستغلالها في عملية الإنتاج، سواءً كانت نفطًا أو أراض أو بحارًا أو هواء. ويعتمد الطلب العام (aggregate demand) في الاقتصاد المحلي بشكل كبير على كثافة الاستهلاك العالية من قِبَل المواطنين والدولة، وتُموَّل كثافة الاستهلاك هذه أساسًا عبر إيرادات النفط المحصلة من الخارج التي توزعها الدولة بدورها على المواطنين. وفي المقابل، فإن العرض العام (aggregate supply) لقوة العمل والسلع التي يحتاجها الاقتصاد لتقديم الخدمات والأنشطة الاستهلاكية في الدولة يُزوَّد أساسًا عبر استيراد العمالة والسلع من الخارج. وبهذا، يعتمد الطلب العام والعرض العام أساسًا على معطيات ومعايير تحدَّد خارج حدود الدولة بشكل كبير، وتمتد مساحات إعادة تجديدها على مدى العالم، حيث يعتمد تمويل الطلب العام على إيرادات النفط، ويعتمد العرض العام على استقطاب قوةِ عمل وسلعٍ مستوردة.

يعد نمط النمو هذا فريدًا من نوعه في العالم، وقد اختصرناه بمسمى “تصدير النفط – استيراد قوة العمل” (Oil Exportism – Labour Importism (OELI)) للدلالة على أهم ميزتين يتسم بهما. ويختلف هذا النمط من الاقتصاد عن بقية اقتصادات العالم، وعلى سبيل المقارنة وكي تتضح الصورة بشكل أكبر، يمكننا مقارنة دورة (OELI) مع دورة المال في الدول الصناعية الغربية. وهذا النمط نجده في أي عرض لدورة المال في كتب الاقتصاد التمهيدية، إذ عادة ما تُعامَل اقتصاديات الدول الغربية وكأنها المعيار الأساسي الذي يجب مقارنة بقية اقتصاديات العالم به:

عندما نقارن هذا الرسم البياني مع (OELI)، تتبين لنا عدة فروقات.

أولًا:

نقطة بداية الدورة غير واضحة كليًا في هذا النمط على عكس الحال في (OELI)، حيث كانت نقطة البداية لدورة المال استخراج النفط من الأرض وبيعه خارجيًا (1أ في الرسم البياني لـ OELI)، ومن ثم ضخه في الاقتصاد المحلي، ولكن هذه البداية الواضحة غير متواجدة في هذا الاقتصاد الذي اختفى فيه قطاع النفط تمامًا، بل إن دورة المال هنا أقرب إلى الدائرة (circle) بمعنى الكلمة. وفي المقابل، من الواضح أن الدورة في اقتصاد الدولة النفطية ليست دائرةً بمعنى الكلمة، أو على الأقل ليست دورة على مستوى الاقتصاد المحلي، فالنفط يُباع في الخارج، ومن ثم تدور إيراداته داخل الاقتصاد المحلي، لتخرج بعدها المدفوعات من داخل الاقتصاد المحلي إلى العالم، ولكنها لا تعود مرة أخرى إلى الاقتصاد المحلي، بل يجب ضخ كمية أخرى من النفط وبيعه إلى الخارج حتى تستمر العملية فيه.

ثانيًا:

في النموذج الغربي، تتم غالبية الإنتاج بين الشركات والأسر العاملة، أي بين أطراف الاقتصاد خارج إطار الدولة، وذلك عبر تفاعلهم مع بعضهم البعض في خطوة 3، وهنا نجد أن الشركات وموظفيها المنتجين والمستهلكين هم أساس القاعدة الإنتاجية والعجلة الاقتصادية. أما في نمط (OELI)، فإن أساس الإنتاج ومحوره وبدايته يقع في القطاع النفطي المملوك للدولة الذي يضخ إيراداته فيما بعد نحو باقي الاقتصاد.

ثالثًا:

في الاقتصاد الرأسمالي الغربي، تحصل الدولة على إيراداتها أساسًا عبر الضرائب والرسوم المفروضة على الأطراف الأخرى في الاقتصاد المحلي (انظر الخطوة 2) التي تأخذ شكل ضرائب على الدخل والثراء، على عكس نمط (OELI) الذي يأتي بالإيرادات عبر بيع النفط خارج الاقتصاد. ولذلك، ثمة تطابق تقريبي بين المساحة التي تأتي منها إيرادات الحكومة وتلك التي يجري فيها الإنفاق الحكومي في الخطوة 2 في الاقتصاد الرأسمالي الغربي، حيث تأخذ هذه الإيرادات شكل دورة متواصلة من إيرادات وإنفاق الدولة داخل حدودها. أما في حال اقتصاد الدورة النفطية، فالدورة المحلية لإيرادات الدولة قليلة. وعلى الرغم من أن بعض دول الخليج بدأت بزيادة الضرائب الاستهلاكية (VAT) المفروضة، فإنها ما زالت نسبة متدنية من إيرادات الدولة، فالإيرادات تأتي أساسًا من العالم الخارجي من بيع النفط، بينما يتم الإنفاق داخل الاقتصاد المحلي، ولذلك لا توجد دورة متواصلة داخل حدود الدولة.

رابعًا:

ينطبق الأمر نفسه على الواردات والصادرات، ففي هذا النمط، تصدِّر أطراف الاقتصاد الخاصة للخارج (بدلًا من الدولة)، وهي أيضًا من يستورد من الخارج (الخطوة 3). إذًا هناك تطابق نسبي أيضًا في مساحات الأطراف التي تصدر وتلك التي تستورد (القطاع الخاص). أما في نمط (OELI)، فإن الصادرات تتركز أساسًا في النفط المملوك للدولة، بينما تأتي الواردات أساسًا عبر أطراف الاقتصاد الأخرى (الشركات الخاصة). وبما أن ريع النفط يأتي إلى الدولة من الخارج، بينما تصرف هي الجزء الأكبر منه محليًا، فهذا يعني أن هناك تناقضًا بين دور الريع محليًا وخارجيًا، بحيث يضطلع بدور مزدوج (double realization) في الاقتصاد، فإيرادات النفط التي تحصلها الدولة بالدولارات هي التي تمول إنفاقها في الاقتصاد المحلي، ولكن هذا الإنفاق يجري بالعملة المحلية التي تستعملها الدولة لشراء حاجاتها من شركات القطاع الخاص في الاقتصاد المحلي، أي أن أغلب مشتريات الدولة تتم في نطاق السوق المحلي، ولكن أغلب إيراداتها ومبيعاتها تتم في السوق العالمية.

لكن ثمة تباين بين هاتين العمليتين، فالدولة قد تبدأ بالإنفاق قبل قبض إيرادات النفط، والعكس صحيح. وعمومًا، العوامل المحددة للطلب على الاستهلاك والواردات في الاقتصاد المحلي ليست نفسها ما يحدد إيرادات الدولة من النفط، فإيرادات النفط تُحدَّد في السوق العالمية، حيث تصعد وتنخفض بناء على المعطيات هناك. أما الطلب على الواردات فيجري تحديده أساسًا عبر نمط الاستهلاك داخل الاقتصاد الذي تدخل فيه اعتبارات شتى، مثل طبائع الاستهلاك والتوزيع الخاصة باقتصاد الدولة. إذًا تختلف المعطيات والخطوات التي تحدد ما يجري إنفاقه محليًا على الاستهلاك عن تلك التي تحدد الإيرادات بالعملة الأجنبية، ولذلك فإن دورة كِلا هاتين العمليتين ومساحتهما لا تتطابقان كليًا.

خامسًا:

ينطبق الأمر نفسه على استيراد العمالة الوافدة التي عادة ما تؤدي دورًا مكملًا ولا تشكل التيار الرئيس في الاقتصاد الغربي، وعادة ما تُوطَّن بعد مضي فترة من الزمن، وهكذا يكمن نطاق قوة العمل إجمالًا داخل نطاق الدولة، وبهذا يكون هناك تطابق أيضًا بين مساحة الاقتصاد المحلي ومساحة سوق العمل، على عكس الحال في (OELI).

إذًا يتجلى الاختلاف في المساحات بشكل كبير في حالة (OELI)، سواء من ناحية عدم تطابق مساحة إيرادات الدولة مقابل إنفاقاتها، أو عدم تطابق مساحة الجهات المصدّرة (القطاع النفطي المملوك من الدولة) مقابل الجهات المستوردة (القطاع الخاص)، وحتى عدم تطابق المساحة بين الاقتصاد المحلي وسوق العمل. إذًا، لدينا مساحتان مختلفتان؛ السوق المحلية والسوق العالمية، ولكليهما عواملهما الخاصة، ولكن تربط فيما بينهما إيرادات النفط، في مقابل ما تدفعه دول الخليج للعالم لوارداتها واستثماراتها الخارجية.

وعلى هذا الأساس، فإن دول الخليج تعتمد بشكل جذري على السوق العالمية ليواصل ضخ اقتصاداتها بإيرادات النفط. وتصبح بهذا إيرادات النفط بمثابة أداة لطوي المكان والزمان (time-space warping) بين الاقتصاد المحلي والخارجي، والدولة والقطاع الخاص، وسوق العمل المحلي والخارجي. وهذه القدرة التي توفرها إيرادات النفط من استعمالها لعدة أغراض وفي عدة مساحات على مدد زمنية متعددة هي إحدى الميزات الأساسية في اقتصاد (OELI).

إذًا هذه باختصار قصة نمط النمو في اقتصاديات الخليج، حيث ركزنا أساسًا على تبيان كيفية نمو وتراكم الإنتاج ورأس المال من خلال دورة المال في اقتصاديات الخليج، وهو ما فصّلته بإسهاب في الفصل الثالث من كتاب “تصدير الثروة واغتراب الإنسان”. وفي المقال التالي، سننظر إلى مكامن نقاط الأزمات المتوقعة في هذه الدورة وكيف لها أن تؤثر على دول الخليج، ونركز على وضع أزمة كورونا الحالي.

رابط المصدر: